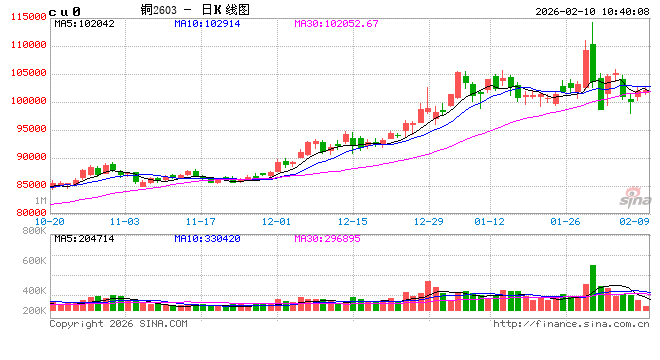

铜:

(展大鹏,从业资格号:F3013795;交易咨询资格号:Z0013582)

隔夜内外铜价震荡走高,国内精炼铜现货进口维系亏损。宏观方面,美国财长贝森特称,即使沃什任美联储主席,缩表也不会快速推进,这表明在特朗普政府压力下,美联储政策仍将保持审慎,优先维护金融稳定,而非过早收紧,其表态淡化了市场对沃什偏鹰派的焦虑。另外,美国非农就业数据将于本周五公布,哈塞特暗示数据可能低于预期。库存方面LME库存增加1025吨至184300吨;Comex库存增加1025吨至535435吨;SMM周一统计国内精炼铜社会库存环比上周四下降0.45万吨至33.13万吨。需求方面,下游陆续房间,采购节奏放缓,社会库存累库。铜价走势与海外金融市场和贵金属表现有一定趋同性,这表明当前运行逻辑仍依赖于金融属性和市场情绪,整体仍以震荡偏多行情看待。策略上,建议维持逢低买入思路,但春节假期即将到来,节日期间外盘地缘扰动仍然较强,建议轻仓过节。

镍&不锈钢:

(朱希,从业资格号:F03109968;交易咨询资格号:Z0021609)

隔夜LME镍涨1.02%报17410美元/吨,沪镍涨0.91%报134820元/吨。库存方面,LME库存减少210吨至285072吨,SHFE 仓单增加447吨至51721吨。升贴水来看,LME0-3月升贴水维持负数;进口镍升贴水上涨50元/吨至贴50元/吨。基本面来看镍矿升水走强,镍铁价格高位震荡,根据SMM数据显示印尼火法、湿法镍矿库存指数下降,分别主要受到监控系统延迟和新项目投产所致,叠加印尼配额收紧的预期,后续或仍存在资源供给偏紧的担忧,推动边界成本支撑继续抬升。不锈钢来看,二月春节因素影响,不锈钢周度库存累库,但供给端多有检修;新能源方面,节日因素印象,硫酸镍现货采销相对冷清,三元材料产量也同样预计环比走弱。阶段性需求环比转弱,但成本支撑依旧坚实,对价格来说预计仍有较强支撑,叠加印尼消息面多有扰动,关注成本线附近轻仓试多机会,但需要注意的是,当前镍价尚不具备走出独立行情的基本面支撑,因此还是需要关注市场情绪共振的影响。

氧化铝&电解铝&铝合金:

(王珩,从业资格号:F3080733;交易咨询资格号:Z0020715)

隔夜氧化铝震荡偏强,隔夜AO2605收于2862元/吨,涨幅0.46%,持仓减仓2483手至33.1万手。隔夜沪铝震荡偏强,隔夜AL2603收于23625元/吨,涨幅0.17%。持仓减仓2682手至19.5万手。铝合金震荡偏弱,隔夜主力AD2603收于22225元/吨,涨幅0.11%。持仓减仓51手至13859手;现货方面,SMM氧化铝价格回落至2618元/吨。铝锭现货贴水扩至170元/吨。佛山A00报价上调至23430元/吨,对无锡A00升水30元/吨,铝棒加工费包头河南临沂持稳,新疆南昌广东无锡下调30-50元/吨;铝杆1A60系加工费及6/8系加工费持稳,低碳铝杆下上调263元/吨。受海外氧化铝价格上涨,叠加国内电解铝厂提前开展原料冬储,氧化铝盘面逆势上涨。但社库积压和到期仓单注销压力较大,氧化铝涨势难以延续。进入节前最后一周,加工端陆续放假,需求整体弱势难改,社库开始加速积累。当前市场风险溢价回吐,铝价重心和波动走低。但由于美伊局势仍未定论,警惕相关风险计价。

工业硅&多晶硅:

(王珩,从业资格号:F3080733;交易咨询资格号:Z0020715)

9日工业硅震荡偏弱,主力2605收于8450/吨,日内跌幅0.82%,持仓增仓17899手至29.5万手。百川工业硅现货参考价9458元/吨,较上一交易日持稳。最低交割品价格持稳在8850元/吨,现货升水扩至400元/吨。多晶硅震荡偏弱,主力2605收于49370元/吨,日内跌幅0.17%,持仓增仓413手至38347手;百川多晶硅N型复投硅料价格至53650元/吨,最低交割品硅料价格53650元/吨,现货升水收至4280元/吨。云南厂家进入节前最后一批订单交付期,本周将陆续全面减产,新疆延续减产缩量。当前期限商仍在积极出货,下游备货进入尾声,节前暂无推涨动力。节前晶硅市场新单停滞,硅片进入一单一议模式,仅组件贸易商因资金压力降价出货外,其他环节在成交僵持中暂时企稳。节前围绕资金回笼逻辑,晶硅盘面延续弱势,市场矛盾转向节后预期信心的博弈。

碳酸锂:

(朱希,从业资格号:F03109968;交易咨询资格号:Z0021609)

昨日碳酸锂期货2605涨3.55%至137000元/吨。现货价格方面,电池级碳酸锂平均价上涨1000元/吨至135500元/吨,工业级碳酸锂平均价上涨1000元/吨至132000元/吨,电池级氢氧化锂(粗颗粒)上涨500元/吨至133000元/吨。仓单方面,昨日仓单库存增加820吨至34597吨。供给端,周度产量环比减少825吨至20744吨,其中锂辉石提锂环比减少790吨至12454吨,锂云母产量环比增加90吨至2922吨,盐湖提锂环比减少75吨至3130吨,回收料提锂环比减少50吨至2238吨; 2月电池级碳酸锂排产环比下降17.6%至58835吨,工业级碳酸锂环比下降12.7%至23095吨。需求端, 2月三元材料排产环比下降14.6%至69250吨,磷酸铁锂环比下降10.7%至354000吨。库存端,周度碳酸锂社会库存环比减2019吨至105463吨,其中下游环比增加3058吨至43657吨,其他环节减少4430吨至43450吨,上游环比减少647吨至18356吨。在市场情绪影响下,前期碳酸锂期货价格共振大跌,现货成交再度放量,且主要以下游为主,从量级上来看,下游春节备货基本结束,且已有部分战略备货的情况,如果短期价格偏强运行,实际采购或将转冷清,形成对价格的拖累。1月智利发运数据环比大增,但属春节因素提前发运,量级具有不可持续性,对国内显著供应压力或将体现在年后。而同时,三月国内生产也将陆续恢复,届时压力将在需求端是否能有超预期的情况,若仅与去年12月持平,则将从2月去库超6千吨转向3月紧平衡/小幅累库的状态,但不可否认的是,节后的库存水平持续下降或将成为显著的利多支撑。理性而言,短期市场缺乏更为确定性的利多提振,市场情绪也较为混乱,更为建议关注降波后的交易机会。

发表评论

2026-02-10 17:13:35回复